Curso VALORACIÓN INTERNACIONAL DE ACTIVOS

Principios y Definiciones

1. Aspectos fundamentales de la Valoración. Elementos básicos de la Valoración. Estándares internacionales de valoración de uso más extendido a nivel global (IVS y Libro Rojo de la RICS) y el encaje con ellos de las normas nacionales de valoración. Códigos éticos. Reconocimiento de valoradores (MRICS) y sistema de acceso. Rutas y especializaciones. Ejemplos.

2. El proceso de Valoración. Los términos de contratación. Documentación, información y alcance de las investigaciones. Aspectos básicos de metodología de valoración. Elaboración del informe de valoración. Ejemplos.

Fundamentos Financieros de la Valoración

1. Aspectos financieros básicos. Riesgo económico y riesgo financiero. El binomio rentabilidad-riesgo. Los tipos de interés como medida de rentabilidad-riesgo. Consideración de la inflación. Consideración de los impuestos. Consideración del apalancamiento financiero. Periodificación. Ejemplos de aplicación a valoraciones.

2. La inversión empresarial. Concepto de inversión. Características financieras que definen una inversión. Terminología empleada. Formulación financiera básica. Rentabilidad o “yield”: inicial, de salida, bruta, neta, triple neta, rentabilidad equivalente. Ejemplos de aplicación a valoraciones.

3. Aspectos básicos de Matemática Financiera. Formulación y notación. Capitalización y descuento. Corto plazo y largo plazo. Concepto de renta. Tipos de rentas: temporales y perpetuas; simples y complejas. Valor actual y valor final de una renta. Ejemplos de aplicación a valoraciones.

4. Aspectos contables básicos. Principios básicos de Contabilidad. Cuenta de pérdidas y ganancias: concepto, ordenación, componentes. Ingresos, gastos y resultados. Balance de situación: concepto, ordenación, componentes, criterios de valoración de los activos. Activos, pasivos y patrimonio neto. Consideración de la amortización. Otros informes financieros. Ejemplos de aplicación a valoraciones.

5. La financiación empresarial. Financiación mediante fondos propios. Financiación mediante fondos ajenos. Rentabilidad exigida a los fondos propios. Coste de la deuda. Coste del capital (coste medio de financiación). Ejemplos de aplicación a valoraciones. Principios y Definiciones

6. Aspectos estadísticos básicos. Distribuciones de frecuencias. Medidas de centralización, dispersión, posición y forma. Análisis de correlación y regresión. Probabilidad y valoración. Estadística censal y muestral. Ejemplos de aplicación a valoraciones inmobiliarias.

7. Análisis financiero. Concepto del flujo de tesorería. Métodos de cálculo del flujo de tesorería. Tipos de flujos de tesorería. Coherencia con las tasas de descuento. Comparación entre capitalización y DCF. Componentes contables y ratios financieras: ROI, ROE, NOI, GOP, etc. Ejemplos de aplicación a valoraciones.

8. Análisis de inversiones. El valor actual neto y la tasa interna de retorno. Comparación de los criterios VAN y TIR. Valor de reversión. Análisis de sensibilidad. Errores frecuentes en la valoración de empresas. Inmuebles ligados a explotación económica. Ejemplos de aplicación a valoraciones inmobiliarias.

9. Estructura financiera inmobiliaria. Ejemplos.

Enfoques y Métodos de Valoración

1. Enfoque de Comparación y métodos relacionados. Concepto. Parámetros de comparación. Estudio de mercado. Depuración de muestras. Comparación de muestras. Homogeneización de muestras. Valor de mercado. Ejemplos.

2. Enfoque de Renta y métodos relacionados. Actualización. Métodos que adoptan el enfoque de rentas: actualización de rentas, Descuento de flujo de efectivos, diversos modelos de valoración de opciones. Definiciones. Concepto financiero de una renta. Clasificación de rentas. Nomenclatura financiera. Tipos de actualización. Rentas de contrato. Rentas esperadas. Rentas brutas. Rentas infravaloradas o sobrevaloradas vs Rentas de Mercado. Usufructo y nuda propiedad. Rentas perpetuas. Aplicación de rentas al área inmobiliaria. Gastos inmobiliarios. Renta neta. Inmuebles adscritos a explotación económica. Ejemplos.

3. Enfoque de Coste y métodos relacionados. Concepto. Método. Parámetros físicos, geométricos y temporales. Estado de Conservación. Antigüedad y vida útil. Apreciación y depreciación física. Apreciación y depreciación funcional. Coste de construcción actual. Coste del suelo. Coeficiente de mercado. Valor de reposición bruto. Valor de reposición neto o Coste Bruto Depreciado. Ejemplos.

4. Método Residual. Método Estático. Valor residual estático del suelo. Margen de beneficio del promotor sobre ingresos y sobre costes. Volatilidad del valor. Método Dinámico. Gastos de promoción. Ingresos de promoción. Tasa de actualización. Valor residual dinámico del suelo. Ejemplos.

Valoración en España

1. Valoración en España. Finalidades reguladas. Valoraciones hipotecarias. Valoraciones no hipotecarias. Finalidades no reguladas. Ejemplos. La alineación entre las IVS y la norma española de valoración para finalidades reguladas.

2. Valoración en el mundo. El IVSC y su proyecto de adopción de las IVS. La difusión del modelo de sociedades en en el mundo. Ejemplos.

Valoración de distintos tipos de bienes

Valoraciones por tipologías según las finalidades de valoración más frecuentes. Casos prácticos de uso residencial, comercial, terciario, industrial, logístico, inmuebles ligados a explotación económica, terrenos, inmuebles singulares, otros tipos. Carteras. Procesos de advisory.

Innovación en valoración

AVMs (Automated Valuation Models). Herramientas de valoración mediante AVM. Aplicación de la Inteligencia Artificial y la gestión de datos en las valoraciones.

El futuro de la valoración

Perspectivas sectoriales y globales de las valoraciones. Nuevos horizontes y desafíos. Cambios normativos. El impacto de los requisitos ESG en las valoraciones.

Proyecto de la asignatura

Por equipos. Entregas parciales. Términos de contratación y su presentación al cliente. Borrador del informe de valoración. Defensa final del informe de valoración.

Detalles Adicionales

Descripción

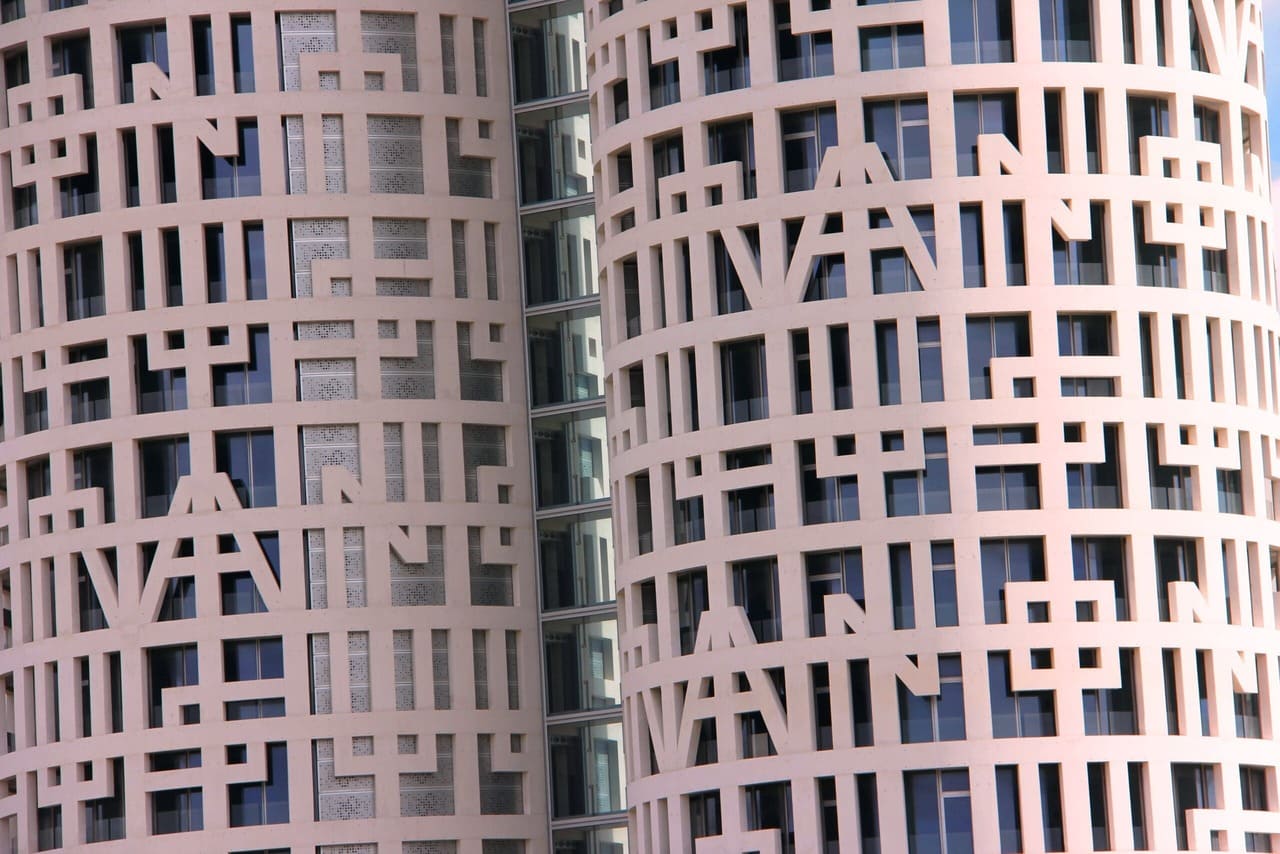

Esta asignatura perteneciente al Máster Inmobiliario ”Asset, Property & Real Estate Management“, capacitará a los profesionales para intervenir en la realización de valoraciones de los activos más frecuentes, tanto en el campo de los estándares internacionales como en el de la normativa nacional regulada por Banco de España, aplicando los conocimientos impartidos en matemáticas financieras y en técnicas de valoración.

Precio Matrícula Colegiados:

1742€

Precio Matrícula Ordinaria:

2975€

Zona de Descarga Archivo: